本文

令和6年度個人住民税(市民税・県民税)の定額減税の実施について

個人住民税の定額減税について

賃金上昇が物価高に追いついていない国民の負担を緩和するため、デフレ脱却のための一時的な措置として、令和6年度税制改正において、令和6年分の所得税及び令和6年度分の個人住民税について定額減税が実施されることとなりました。

対象となる方

令和6年度分の個人住民税に係る合計所得金額が1,805万円以下(給与収入のみの場合、給与収入2,000万円以下に相当)で、定額減税適用前に納付すべき所得割がある方。

なお、個人住民税非課税者や均等割のみ課税される納税義務者は定額減税の対象外です。

減税額

納税者本人の個人住民税の所得割額から、次の金額の合計額を控除します。

なお、その合計額が個人住民税の所得割額を超える場合は、所得割額が限度額になります。

- 納税者本人・・・1万円

- 控除対象配偶者または扶養親族(国外居住者を除く)・・・1人につき1万円

ただし、控除対象配偶者以外の同一生計配偶者(個人市・県民税の納税義務者本人の前年の合計所得金額が1,000万円超で、かつ、配偶者の合計所得金額が48万円以下の方(国外居住者を除く))の減税は、令和7年度の所得割額から行います。

例)納税者が配偶者と子ども2人を扶養している場合の定額減税額

1万円(納税者本人)+(3人×1万円)=4万円 定額減税額 4万円

※納税者本人の個人住民税所得割額が4万円以下の場合は、定額減税額はその所得割額となります。

定額減税(令和6年度分)の実施方法

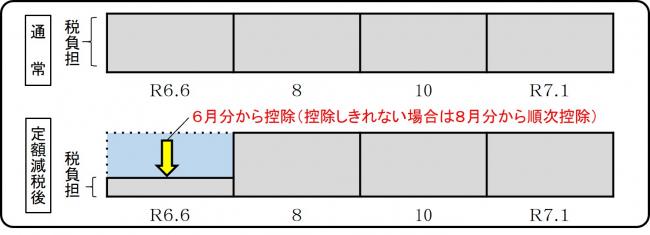

〇給与所得に係る特別徴収の場合

令和6年6月分は徴収せず、定額減税後の年税額を令和6年7月分~令和7年5月分の11か月に分けて徴収します。

〇普通徴収の場合

定額減税前の年税額をもとに算出した第1期分(令和6年6月分)の税額から控除し、第1期分から控除しきれない場合は、第2期分(令和6年8月分)以降の税額から順次控除します。

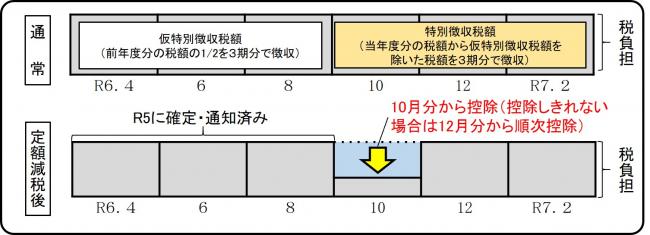

〇公的年金等に係る所得に係る特別徴収の場合

定額減税前の年税額をもとに算出した令和6年10月分の特別徴収税額から控除し、控除しきれない場合は、令和6年12月分以降の特別徴収税額から順次控除します。(4月、6月、8月の仮徴収税額からは控除しません。)

注意点

・定額減税は住民税の所得割額から減税しますので、均等割額及び森林環境税(国税)は減税にはなりません。

・寄附金税額控除の特例控除(ふるさと納税)の上限額の算定で使用する所得割額は、定額減税前の所得割額になりますので、定額減税による影響はありません。

・住民税の支払方法が年金からの天引きの場合、翌年度の仮徴収税額(令和7年4月、6月、8月)は、定額減税前の所得割額で計算しますので、定額減税の影響はありません。

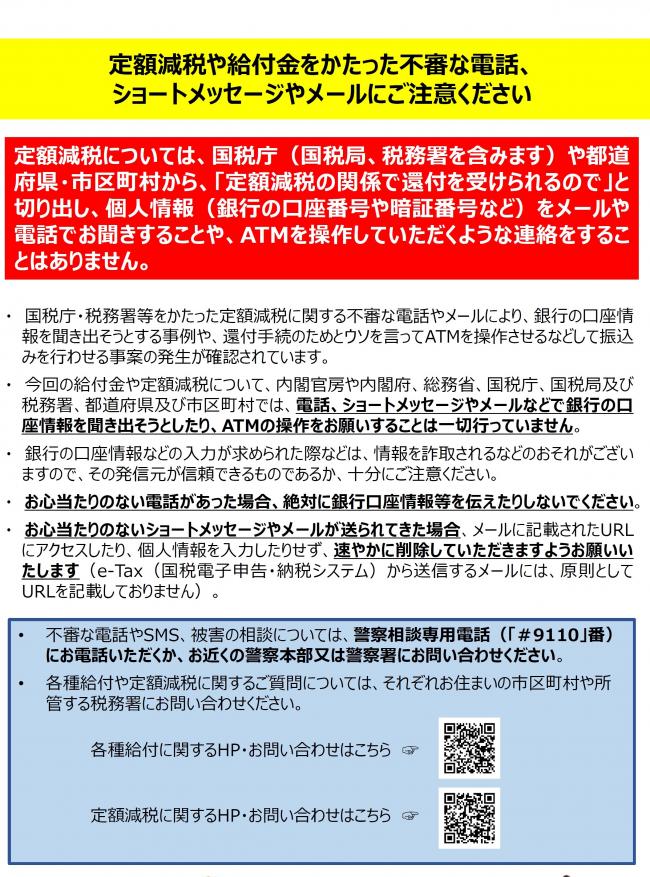

※詐欺にご注意ください

所得税(国税)の定額減税について

適用条件は個人住民税と同じです。

減税の方法

・給与所得者に係る所得税の定額減税

令和6年6月1日以後、最初に支払われる給与等(賞与を含みます)につき源泉徴収される所得税等から控除されます。控除してもなお控除しきれない金額は、以後、令和6年中に支払われる給与等につき源泉徴収されるべき所得税等の額から順次控除されます。

・公的年金等の受給者に係る所得税の定額減税

令和6年6月1日以後、最初に厚生労働大臣等から支払われる公的年金等につき源泉徴収される所得税等から控除されます。控除してもなお控除しきれない金額は、以後、令和6年中に支払われる公的年金等より源泉徴収される所得税等から順次控除されます。

・事業所得者等に係る所得税の定額減税

原則として、令和6年分の所得税の確定申告の際に所得税額から控除されます。

予定納税の対象者については、確定申告での控除を待たずに、令和6年6月以後に通知される予定納税額から納税者本人分に係る金額が控除され、同一生計配偶者または扶養配偶者に係る金額については、予定納税額の減額申請の手続により控除が可能です。

※詳しくは、国税庁ホームページ「定額減税 特設サイト」<外部リンク>をご覧ください。

定額減税しきれないと見込まれる方への給付金(定額減税補足給付金)

所得税の仮算定

所得税の本算定後の不足額給付

令和6年分の所得税額が確定した後、令和5年分と比較して所得に変動があるなどの一定の事情によって、当初の給付額に不足があることが判明した場合は、追加で給付されます。

※詳しくは、市ホームページ「定額減税補足給付金(調整給付金)のご案内」をご覧ください。

Q&A(よくあるご質問)

Q:定額減税はどのような人が対象ですか。

A:令和6年度の個人住民税に係る令和5年中の合計所得金額が1,805万円以下の方(給与収入のみの場合は、給与収入2,000万円以下の方)が対象です。ただし、次に該当する方は定額減税の対象ではありません。

・令和6年度の個人住民税が非課税の方

・令和6年度の個人住民税が均等割及び森林環境税のみ課税の方

Q:定額減税の額はいくらですか。

A:(1)納税義務者本人1万円

(2)控除対象配偶者(国内居住者に限る)1万円

(3)扶養親族(国内居住者に限る)1人につき1万円

(1)、(2)、(3)の金額の合計額を納税義務者本人の個人住民税の所得割から控除します。

ただし(1)、(2)、(3)の合計額が個人住民税の所得割の額を超える場合は、その所得割の

額が減税の限度額となります。

(減税しきれない金額については、調整給付の対象となります。

詳細は、内閣官房ホームページ<外部リンク>において確認いただけます。)

Q:個人住民税の定額減税の適用を受けるために必要な手続等はありますか。

A:必要ありません。確定申告書、住民税申告書、給与支払報告書、年金支払報告書等の東温市が保有する税情報から個人住民税の定額減税分を算出します。

Q:定額減税額を確認したいのですがどのように確認できますか。

A:定額減税額は令和6年度市民税・県民税・森林環境税の各種通知書の摘要欄において確認することができます。なお、各種通知書の送付時期は、例年どおりです。

(1)給与からの特別徴収の場合

「給与所得等に係る市民税・県民税・森林環境税特別徴収税額の決定・変更通知書(納税義務者

用)」を令和6年5月上旬にお勤め先あてに送付済み

(2)普通徴収または公的年金からの特別徴収の場合

「令和6年度市民税・県民税・森林環境税税額決定納税通知書」を令和6年6月中旬に個人あてに

送付済み

Q:定額減税は還付(振り込み)されますか。

A:非課税等で定額減税が適用されない場合、減税しきれない定額減税額があった場合でも還付(振り込み)はされません。

「定額減税に関する還付があります。」などという電話には十分ご注意ください。

なお、減税しきれない金額については、調整給付金として支給されます。対象となる方には別途、東温市よりお知らせする予定です。(令和6年7月末予定)

Q:減税ではなく還付してもらえますか。

A:還付することはできません。定額減税は、税額控除として税額を減少させることとされています。

Q:所得税の定額減税について教えてください。

A:所得税については国税のため、制度の詳細は国税庁ホームページ<外部リンク>をご確認いただくか、お住まいの地域を管轄する税務署へお問合せください。

松山税務署 Tel:089-941-9121(自動音声案内)

〒790-0808 松山市若草町4番地3 松山若草合同庁舎

※詳しくは、「定額減税Q&A [PDFファイル/250KB]」をご覧ください。